|

|

BA-CA stärkt mit Börsegang BA-CA stärkt mit Börsegang

Kapitalbasis für CEE Expansion |

|

erstellt am

31. 03. 03

|

Operatives Ergebnis 2002 der BA-CA mit 572 Mio Euro auf Höchststand

Wien (ba-ca) - Die Bank Austria Creditanstalt (BA-CA) hat im Geschäftsjahr 2002 einen Gewinn

vor Steuern von 504 Millionen Euro und einen Gewinn nach Steuern und Fremdanteilen von 309 Millionen Euro erzielt.

Dieses Ergebnis liegt um 23 Prozent, beziehungsweise 36 Prozent unter dem Vorjahreswert; sehr erfreulich ist aber

die Entwicklung des Betriebsergebnisses, das um 3,7 Prozent auf 572 Millionen Euro und damit auf den höchsten

Wert seit Bestehen der BA-CA Gruppe anstieg. „Das Ergebnis ist in Anbetracht des enorm schwierigen Umfeldes in

Ordnung, aber wir müssen uns steigern. Welches Potenzial in der Bank steckt, sieht man im Betriebsergebnis:

Wir haben die operative Ertragskraft in einem Krisenjahr wie 2002 weiter verbessert. Der Gewinn der BA-CA stammt

fast zur Gänze aus dem operativen Ergebnis, das ist gut. Wir profitieren eindeutig von der erfolgreichen Integrationsarbeit

der letzten Jahre“, so BA-CA Vorstandsvorsitzender Gerhard Randa: „Wir stehen mit unserer klaren Ausrichtung auf

Österreich und Mittel- und Osteuropa besser da denn je."

Mit der geplanten Kapitalerhöhung, die in der ersten Jahreshälfte 2003 über einen Börsegang

umgesetzt wird, wird die BA-CA ihre Kapitalbasis enorm steigern. Die Kernkapitalquote von derzeit 6,8 Prozent wird

auf deutlich über 7 Prozent ansteigen. Damit verfügt die BA-CA über eine sehr starke Kapitalbasis

für den forcierten Ausbau ihrer Aktivitäten in Mittel- und Osteuropa (CEE). BA-CA Vorstandsvorsitzender

Gerhard Randa: „Mit dieser Kapitalerhöhung sind wir deutlich besser ausgestattet als die meisten unserer Mitbewerber

in CEE. Wir wollen unsere Top-Position in dieser Region kräftig ausbauen."

Die Tochterbanken der BA-CA in Mittel- und Osteuropa (CEE) haben sich im Jahr 2002 sehr gut entwickelt. Das CEE-Netzwerk

hat den Gewinn vor Steuern um 34 Prozent auf 280 Millionen Euro gesteigert (2001: 209 Millionen Euro). Die BA-CA

ist innerhalb der HVB Group für die Märkte in der CEE-Region verantwortlich. Die Gruppe ist hier mit

900 Niederlassungen in 16 Ländern vertreten. Randa: „Wir haben in dieser Region noch einiges vor, wir wollen

hier weiter deutlich wachsen. Wir erwarten uns von unseren CEE-Töchtern pro Jahr ein deutliches Gewinnwachstum.“

Die Struktur des BA-CA Ergebnisses hat sich im Jahr 2002 deutlich verbessert. Das sieht man nicht nur am Anstieg

des Betriebsergebnisses. Deutlich gestiegen ist auch der Anteil des Provisionsüberschusses an den gesamten

operativen Erträgen. 1998 lag diese für die Analyse der Ergebnisstruktur wichtige Kennzahl noch bei 24

Prozent, 2001 bei 26,6 Prozent und 2002 stieg sie auf 29,8 Prozent an. Das ist auch im internationalen Vergleich

ein sehr guter Wert. Ähnlich ist die Entwicklung einer weiteren wichtigen Kennzahl – nämlich des Anteils

des Kreditrisikos am Zinsüberschuss. 1998 lag dieser Quotient bei 37 Prozent. Seitdem ist er kontinuierlich

gesunken: 2001 betrug er 26,3 Prozent, 2002 lag er bei 23,3 Prozent.

Dazu kommt die sehr positive Entwicklung auf der Kostenseite: Die BA-CA hat in den vergangenen sechs Jahren seit

Übernahme der Creditanstalt konsequent ihre Strukturen bereinigt. Dies hat dazu geführt, dass die Bank

seit 1998 die Kosten in Österreich praktisch stabil halten konnte, während in der österreichischen

Bankenbranche im gleichen Zeitraum die Kosten um mehr als 20 Prozent gestiegen sind. Im Jahr 2002 ist der gesamte

Verwaltungsaufwand der BA-CA – also inklusive der Einheiten in CEE – gegenüber dem Vorjahr um 270 Millionen

Euro oder fast 10 Prozent gesunken. Randa: „Die Kostensenkungsprogramme der vergangenen Jahre zahlen sich nun aus.

Wir haben die Kosten im Griff.“ |

| |

|

|

Der Jahresabschluss 2002

Der Zinsüberschuss der BA-CA sank 2002 gegenüber dem Vorjahr um 13,7 Prozent auf 2.307 Millionen

Euro (2001: 2.672 Millionen Euro). Hier schlug sich die schwache Konjunktur und die flache Zinskurve nieder. Erfreulich

war dagegen der Trend auf der Risikoseite. Trotz der hohen Zahl an Insolvenzen in der heimischen Wirtschaft gelang

es der Bank das Kreditrisiko um 23,7 Prozent auf 537 Millionen Euro zu reduzieren (2001: 703 Millionen Euro). Der

Zinsüberschuss nach Kreditrisiko lag damit bei 1.770 Millionen Euro. Dies war ein Rückgang gegenüber

dem Vorjahr um 10,1 Prozent (2001: 1.969 Millionen Euro). Im Handelsbereich konnte dagegen erneut ein sehr starkes

Ergebnis erzielt werden. Mit einem Handelsergebnis von 231 Millionen Euro lag die BA-CA trotz der Turbulenzen auf

den Kapitalmärkten nur um 11,4 Prozent unter dem extrem guten Vorjahresergebnis. Recht gut entwickelte sich

auch der Provisionsüberschuss: Diese Position verbesserte sich um 1,4 Prozent auf 1.076 Millionen Euro (2001:

1.061 Millionen Euro).

Die konjunkturell bedingten Rückgänge auf der Ertragsseite konnte die BA-CA durch ihr konsequentes Kostenmanagement

mehr als wettmachen: Der Verwaltungsaufwand sank um 9,7 Prozent auf 2.503 Millionen Euro (2001: 2.773 Millionen

Euro). Unter dem Strich ergab sich damit das bereits erwähnte Betriebsergebnis von 572 Millionen Euro, das

um 3,7 Prozent über dem Vorjahr lag (2001: 552 Millionen Euro).

Beim Finanzanlageergebnis lag die BA-CA mit 28 Millionen Euro im Jahr 2002 deutlich unter dem Vorjahreswert (2001:

187 Millionen Euro). Im Jahr 2001 sind in dieser Position beträchtliche, einmalige Erlöse aus dem Verkauf

von nicht zum Kerngeschäft gehörenden Beteiligungen und dem Abtausch von Auslandsbeteiligungen mit der

HypoVereinsbank verbucht worden. Unter dem Strich bleibt für das Geschäftsjahr 2002 ein Gewinn vor Steuern

von 504 Millionen Euro. Dies entspricht einem Rückgang von 23 Prozent gegenüber dem Vorjahr (2001: 655

Millionen Euro). Der Gewinn nach Steuern und ohne Fremdanteile lag mit 309 Millionen Euro um 36 Prozent unter dem

Vorjahr (2001: 483 Millionen Euro). Die Cost/Income-Ratio (CIR) blieb mit 69,3 Prozent unter dem Grenzwert von

70 Prozent. Die Kernkapitalquote betrug mit Stichtag 31. Dezember 2002 6,8 Prozent und lag damit um zwei Drittel

über dem gesetzlich vorgeschriebenen Wert von 4 Prozent. Die Eigenkapitalrentabilität (ROE) vor Steuern

betrug 10,6 Prozent, der ROE nach Steuern und vor Goodwill-Abschreibungen betrug 8,4 Prozent.

Die Darstellung in der Geschäftsfeldrechnung der HVB Group

Der Gewinn vor Steuern von 504 Millionen Euro, den die BA-CA 2002 erzielt hat, fließt folgendermaßen

in die Geschäftsfeldrechnung der HVB Group ein:

Die 504 Millionen Euro werden zunächst durch zusätzliche Firmenwertabschreibungen und kalkulatorische

Refinanzierungskosten sowie andere Konsolidierungseffekte reduziert. Es verbleiben 263 Millionen Euro. Dieser Betrag

wird dann den Geschäftsfeldern der HVB Group zugeteilt - dem Geschäftsfeld Österreich und CEE 319

Millionen Euro, Corporates & Markets minus 61 Millionen Euro, Sonstige 5 Millionen Euro. |

| |

|

|

Die Geschäftsfeldrechnung der BA-CA 2002

Gemäss den IAS-Vorschriften veröffentlicht die BA-CA detaillierte Ergebniszahlen zu den einzelnen Geschäftsfeldern.

Die BA-CA gliedert sich in sechs Geschäftsfelder: Privatkunden Österreich, Firmenkunden Österreich,

Immobilienfinanzierungen und –kunden Österreich, CEE, International Markets sowie Asset Management.

Privatkunden Österreich

Wichtige Kennzahlen:

Das Geschäftsfeld Privatkunden Österreich hat im Jahr 2002 den Gewinn vor Steuern um 12,7 Prozent auf

131 Millionen Euro gesteigert (2001: 116 Millionen Euro). Dies gelang trotz der Zusatzbelastungen, mit welchen

der Privatkundenvertrieb durch die Integration von Bank Austria und Creditanstalt konfrontiert war. Die Eigenkapitalrentabilität

vor Steuern betrug 18,5 Prozent, die Cost/Income-Ratio lag bei 81,3 Prozent.

Die BA-CA Gruppe verfolgt im Privatkundengeschäft ein innovatives Multi-Channel-Konzept: Die Kunden haben

die Möglichkeit, ihre Bankgeschäfte über den Vertriebskanal ihrer Wahl abzuwickeln: den stationären

Vertrieb (Filialen), den mobilen Vertrieb (mobile Berater) und den Direktvertrieb (Online, Telefon). Die Filialen

sind in diesem Konzept der Eckpfeiler des Kundengeschäfts, mobiler Vertrieb und Direktvertrieb gewinnen aber

stetig an Bedeutung: So stieg die Zahl der OnlineB@nking-Kunden 2002 um 31 Prozent auf 363.000 (2001: 277.000 Kunden).

Der Mobile Vertrieb ist ein wesentlicher Faktor auf der Finanzierungsseite. 2002 trug er bereits 720 Millionen

Euro, beziehungsweise 30 Prozent zum Neugeschäft bei (2001: 650 Millionen Euro). Bis 2005 soll dieses Volumen

auf 1.500 Millionen Euro und der Anteil des Mobilen Vertriebs am gesamten Neugeschäft auf 50 Prozent erhöht

werden.

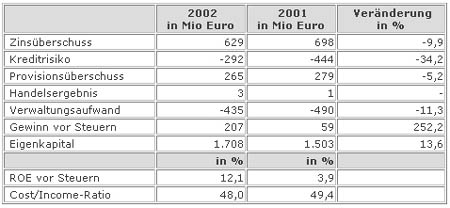

Firmenkunden Österreich

Wichtige Kennzahlen:

Das Geschäftsfeld Firmenkunden Österreich hat 2002 den Gewinn sehr deutlich von 59 Millionen Euro im

Jahr 2001 auf 207 Millionen Euro gesteigert. Dazu trug in erster Linie eine deutliche Senkung des Kreditrisikos

um 34 Prozent von 444 Millionen Euro auf 292 Millionen Euro sowie die Reduktion des Verwaltungsaufwandes um 11

Prozent auf 435 Millionen Euro (2001: 490 Millionen Euro) bei. Die Cost/Income-Ratio betrug 48 Prozent. Die Eigenkapitalrentabilität

vor Steuern lag bei 12,1 Prozent.

Die BA-CA ist die mit Abstand führende Firmenkundenbank in Österreich – mit Kundenanteilen bis zu 80

Prozent. Besonders stark ist sie in allen Know-how-intensiven Produktfeldern des Corporate Finance Geschäftes:

vom Leasing über Private Equity-Produkte und strukturierte Finanzierungen bis zu Export- und Projektfinanzierungen.

Die BA-CA bemüht sich derzeit intensiv darum, ihre Kunden auf die Veränderungen, die in den nächsten

Jahren im Zuge der sogenannten „Basel II“-Regeln auf sie zukommen, vorzubereiten. Ein wichtiges Thema ist hierbei

„Wie manage ich mein Rating?“. Hier hat die BA-CA als erste heimische Bank ein eigenes Produkt entwickelt, das

sie den Firmenkunden kostenlos anbietet – die „RatingBeratung der BA-CA“.

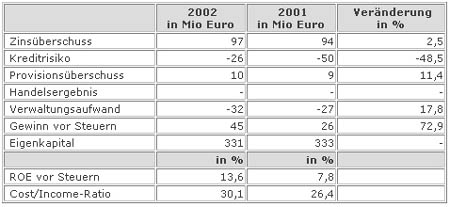

Immobilienfinanzierungen und –kunden Österreich

Wichtige Kennzahlen:

Das Geschäftsfeld Immobilienfinanzierungen und –kunden Österreich hat den Gewinn vor Steuern 2002 von

26 Millionen Euro im Vorjahr auf 45 Millionen Euro erhöht. Die Cost/Income-Ratio betrug 30,1 Prozent. Die

Eigenkapitalrentabilität lag bei 13,6 Prozent. Die BA-CA ist auch in diesem Geschäft klarer Marktführer

in Österreich mit einem Finanzierungsvolumen von rund 10 Milliarden Euro.

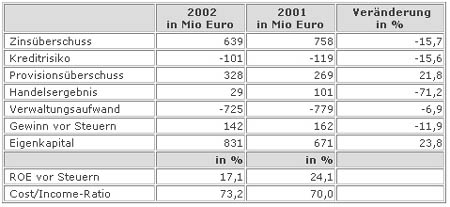

CEE

Wichtige Kennzahlen:

Die BA-CA Töchter in CEE haben einen Vorsteuergewinn von 280 Millionen Euro erzielt und damit das Ergebnis

des Vorjahres (209 Millionen Euro) um 34 Prozent verbessert. Vor allem in Polen liegt das Ergebnis deutlich über

dem Vorjahr; ein kleinerer Teil des Anstiegs entfällt auf die Erstkonsolidierung der kroatischen Splitska

Banka. Nach Berücksichtigung von Firmenwertabschreibungen, Konsolidierungseffekten und der in Wien anfallenden

Kosten hat das Geschäftsfeld CEE einen Gewinn vor Steuern von 142 Millionen Euro erzielt, das entspricht einem

Rückgang von 11,9 Prozent gegenüber dem Vorjahr (2001: 162 Millionen Euro). Die Cost/Income-Ratio des

Geschäftsfeldes betrug 73,2 Prozent, die Eigenkapitalrentabilität vor Steuern lag bei 17,1 Prozent.

Die BA-CA hat 2002 kräftig in den Ausbau des CEE-Netzwerkes investiert. Sie hat im zweiten Quartal die Splitska

Banka gekauft. Im dritten Quartal hat sie eine neue Tochterbank in Bosnien-Herzegowina eröffnet und die bulgarische

Biochim erworben. In anderen Ländern werden die bestehenden Filialnetze weiter ausgebaut. |

| |

|

|

Die CEE-Region ist ein Kernmarkt der BA-CA. Sie ist innerhalb der HVB Group für diese Wachstumsmärkte

verantwortlich und kann ihren Kunden das führende Netzwerk in der Region zur Verfügung stellen. Dieses

Netzwerk betreibt mehr als 900 Niederlassungen in 16 Ländern. Die Gruppe deckt in der Region die komplette

Finanzdienstleistungspalette ab: vom Privatkundengeschäft über das Firmenkundengeschäft und das

Investmentbanking bis zum Leasing. Keine andere Bank verfügt über ein derart dichtes Angebot. BA-CA Vorstands-vorsitzender

Randa: „Wir beschränken uns nicht, wie die meisten unserer Mitbewerber in CEE auf einzelne Länder oder

einige wenige Geschäftsfelder; wir decken die gesamte Region ab – und zwar als vollständige Universalbank.“

Die BA-CA fährt in der Region einen konsequenten Expansionskurs. Die Gruppe hat ihre Bilanzsumme in Mittel-

und Osteuropa innerhalb von 5 Jahren auf 25 Milliarden Euro fast verzehnfacht. Diesen Kurs will sie konsequent

fortsetzen. Der Gewinn vor Steuern der CEE-Töchter soll pro Jahr deutlich wachsen. Randa: „Wir haben in dieser

Region noch viel vor. Und wir werden auch in den kommenden Monaten das eine oder andere interessante Projekt umsetzen.“

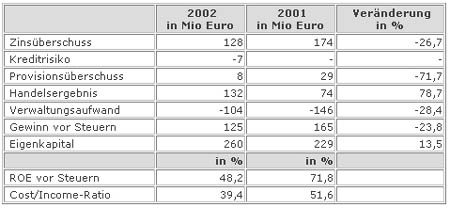

International Markets Österreich

Wichtige Kennzahlen:

Das Geschäftsfeld International Markets hat 2002 einen Gewinn vor Steuern von 125 Millionen Euro erzielt.

Damit lag das Geschäftsfeld um 23,8 Prozent unter dem sehr guten Vorjahresergebnis (2001: 165 Millionen Euro),

es handelt sich aber unverändert um ein ausgezeichnetes Ergebnis. Die Cost/Income-Ratio betrug 39,4 Prozent,

die Eigenkapitalrentabilität vor Steuern lag bei 48,2 Prozent.

Das Geschäftsfeld INM eröffnet den Kunden der BA-CA Gruppe ein Portal zu den globalen Finanzmärkten.

Hier hat die BA-CA Gruppe als Teil der HVB Group Zugang zu internationalem Kapitalmarkt-Know-how, wie es keine

andere österreichische Bank anbieten kann.

Asset Management

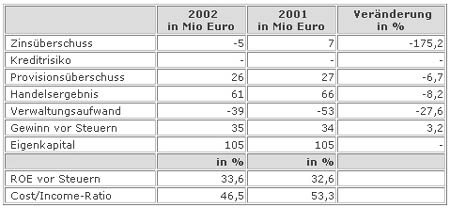

Wichtige Kennzahlen

Das Geschäftsfeld Asset Management hat 2002 einen Gewinn vor Steuern von 35 Millionen Euro erzielt, und damit

das Vorjahresergebnis trotz der Börsenflaute gehalten (2001: 34 Millionen Euro). Die Cost/Income-Ratio betrug

46,5 Prozent, die Eigenkapitalrentabilität lag bei 33,6 Prozent. Die BA-CA ist mit Assets under Management

von 22 Milliarden Euro der führende Anbieter in Österreich.

Das Segment Sonstige/Überleitung weist ein negatives Ergebnis von 181 Millionen Euro aus, nach einem Plus

von 94 Millionen Euro im Vorjahr. Die deutliche Differenz erklärt sich daraus, dass im Vorjahr beträchtliche

Erlöse aus Beteiligungsverkäufen in diesem Segment verbucht worden sind. Im Jahr 2002 schlugen zudem

höhere Refinanzierungskosten für nicht konsolidierte Beteiligungen, geringere Dividendenerträge

aus dem Beteiligungsbereich und Integrationsaufwendungen zu Buche. |

| |

|

|

Die Bilanz der BA-CA

Die BA-CA hat im Geschäftsjahr 2002 ihre Bilanzsumme gezielt heruntergefahren – und zwar von 159,6 Milliarden

Euro zum 31. Dezember 2001 auf 148 Milliarden Euro zum Ultimo 2002. Diese Reduktion hat die BA-CA vor allem im

Interbankgeschäft durchgeführt. Die BA-CA verfolgt die Strategie das Interbankgeschäft, das in enger

Verbindung mit Treasury-Operationen steht, unter Risiko- und Kostenaspekten zu minimieren; genauer gesagt: die

Eigenmittelbindung und die Liquiditätskosten zu reduzieren. Dies geschieht dadurch, dass Handelsgeschäfte

vorrangig über Derivative durchgeführt werden.

Diese Effekte sieht man sehr deutlich in den einzelnen Positionen der Bilanz: Auf der Aktivseite der Bilanz wurden

vor allem die Forderungen an Kreditinstitute zurückgenommen - und zwar gegenüber dem Jahresende 2001

um 30,6 Prozent auf 29,6 Milliarden Euro (2001: 42,6 Milliarden Euro). Die Forderungen an Kunden wurden um 2,8

Prozent auf 76,4 Milliarden Euro gesenkt (2001: 78,6 Milliarden Euro). Hier spiegelt sich die konjunkturbedingte

Abschwächung der Kreditnachfrage und eine optimierte Risikobewertung bei der Kreditvergabe wider. Die Position

Risikovorsorge erhöhte sich um 5,8 Prozent auf 3,6 Milliarden Euro (2001: 3,4 Milliarden Euro). Die Finanzanlagen

blieben mit 18 Milliarden Euro auf Vorjahresniveau (2001: 17,8 Milliarden Euro). Die zu aktuellen Marktpreisen

bewerteten Handelsaktiva stiegen deutlich um 38 Prozent auf 19 Milliarden Euro (2001: 13,7 Milliarden Euro).

Auf der Passivseite ergibt sich folgendes Bild: Die Verbindlichkeiten gegenüber Kreditinstituten sanken um

15,1 Prozent auf 41 Milliarden Euro (2001: 48,4 Milliarden Euro). Die Verbindlichkeiten gegenüber Kunden gingen

um 5,7 Prozent auf 56,6 Milliarden Euro zurück (2001: 60 Milliarden Euro). Die verbrieften Verbindlichkeiten

wurden um 13,8 Prozent auf 20 Milliarden Euro gesenkt (2001: 23,2 Milliarden Euro). Das Nachrangkapital ging um

10,7 Prozent auf 6,5 Milliarden Euro zurück (2001: 7,2 Milliarden Euro). Die Handelspassiva stiegen deutlich

um 47,5 Prozent auf 10,5 Milliarden Euro (2001: 7,1 Milliarden Euro). Das Eigenkapital reduzierte sich um 5,4 Prozent

auf 4,6 Milliarden Euro (2001: 4,9 Milliarden Euro).

Ausblick 2003

Die BA-CA rechnet damit, dass sich das wirtschaftliche Umfeld für die Bankenbranche in Europa im Jahr 2003

nicht wesentlich verbessern wird. Auch das laufende Geschäftsjahr wird weiterhin von Unsicherheit geprägt

sein. Die gute Entwicklung des operativen Ergebnisses im Jahr 2002 stimmt dagegen positiv.

Große Chancen sieht die BA-CA in Mittel- und Osteuropa. Diese Wachstumsregion wird durch den EU-Beitrittsprozess

einen weiteren positiven Schub erhalten. Die Strategie der BA-CA Gruppe zielt darauf ab, an dieser Entwicklung

zu partizipieren. BA-CA Vorstandsvorsitzender Randa: „Die Beitrittskandidaten sind die Tigerstaaten Europas. Wir

wollen mit diesen Ländern wachsen.“ |

zurück zurück |

|

|

| |

|

|